به گزارش خبرنگار ایبنا و به نقل از بلومبرگ؛ نرخهای بهره بالا برای سررسید بلندمدت در کنار ریسکهای ناشی از تنشهای آسیای جنوب غربی، نااطمینانی چشم انداز نامشخص اقتصاد جهانی را در نشست بانکهای مرکزی، تیرهتر ساخت.

چالشهای سیاستی بانکهای مرکزی حول سه محور متمرکز بود؛ انعطاف بانکهای مرکزی در دستیابی به اهداف تورمی، میزان اثرگذاری خرید داراییها در بسته سیاستی و در نهایت مزایای اجراء همگام سیاستهای پولی و مالی.

بلومبرگ با طرح پرسشنامهای از اقتصاددانان جهان، نظرات آنها را در این سه حیطه بررسی کرده است. نتایج حاکی از آنست که بانکهای مرکزی برای دستیابی به هدف تورمی خود، اقتصاد را به مرز تقلا و رکود نخواهند کشاند و در اجرا سیاست مالی همزمان، ریسک خنثیسازی اثرات سیاست پولی وجود دارد.

تام اورلیک(Tom Orlik)، اقتصاددان ارشد، گفت: دورهای طولانی از افزایش قیمتها، نشان میدهد آخرین قدمها تا رسیدن به تورم هدف، برای اقتصاد سخت و دلخراش خواهد بود. بدین خاطر برخی از بانکهای مرکزی، به تغییر تورم هدف برای محوری بالاتر فکر میکنند. اما این تصمیم میتواند اعتبار اقدامات بانک مرکزی را زیر سوال ببرد. اگر بانک مرکزی نخواهد اعتبارش خدشهدار شود، باید پس از رساندن تورم به هدف عنوان شده، در خصوص افزایش تورم هدف تصمیمگیری کند.

تجدیدنظر از اهداف تورمی

تا زمانی که اذهان عمومی انتظار داشته باشد تورم به هدف ۲ درصد خود میل میکند، بانک مرکزی در شدت انقباض پولی آزادی عمل داشته و میتواند سرعت تحقق هدف را برنامهریزی کند.

اقتصاددانانی که ۱۶ بانک مرکزی پراهمیت جهان را پوشش میدهند، عقیده دارند: سیاستگذاران پولی زمان بیشتری به تورم برای پایین آمدن تا سطح تورم هدف خواهند داد تا ضربه کمتری بر اقتصاد وارد شود. همچنین، نظرسنجی ویژه بلومبرگ نشان میدهد، اشخاصی عقیده دارند که بانکهای مرکزی فراتر رفته و فشار تورمی را، تا حدی که انتظارات تورمی را تحریک نکرده باشد، میپذیرند.

اولیویه بلانچارد (Olivier Blanchard)، اقتصاددان اسبق صندوق بینالمللی پول، همراه با ویتور کنستانسیو (Vitor Constancio)، معاون رئیس بانک مرکزی اروپا، مدتهاست که افزایش اهداف تورمی بانک مرکزی اروپا را توصیه میکنند. اما این اقدام بسیار مناقشه انگیز است و تنها در مقاطعی کاربرد داشته که اعتبار بانک مرکزی بالا باشد، به این معنی که ابتدا باید تورم ۲ درصد را محقق کند.

یواخیم ناگل(Joachim Nagel)، رئیسBundesbank ، گفت: اگر بانک مرکزی هدفی را تعریف کرد و به هر علتی نتوانست آن را محقق کند، تجدیدنظر در هدف، اشتباهی بزرگ بوده و میتواند به شدت اعتبار بانک مرکزی را زیر سوال ببرد.

سهم آرای کارشناسان در مورد رویکرد بانکهای جهانی از تحولات تورم هدف

روندهای جهانی چشم انداز تورمی سختتر از گذشته را مخابره میکند. افرادی همچون مارک کارنی(Mark Carney)، رئیس اسبق بانک مرکزی انگلیس، میگویند: نرخهای تورم در سطوح پیش از کرونا بازنخواهد گشت و تعادل نخواهد یافت.

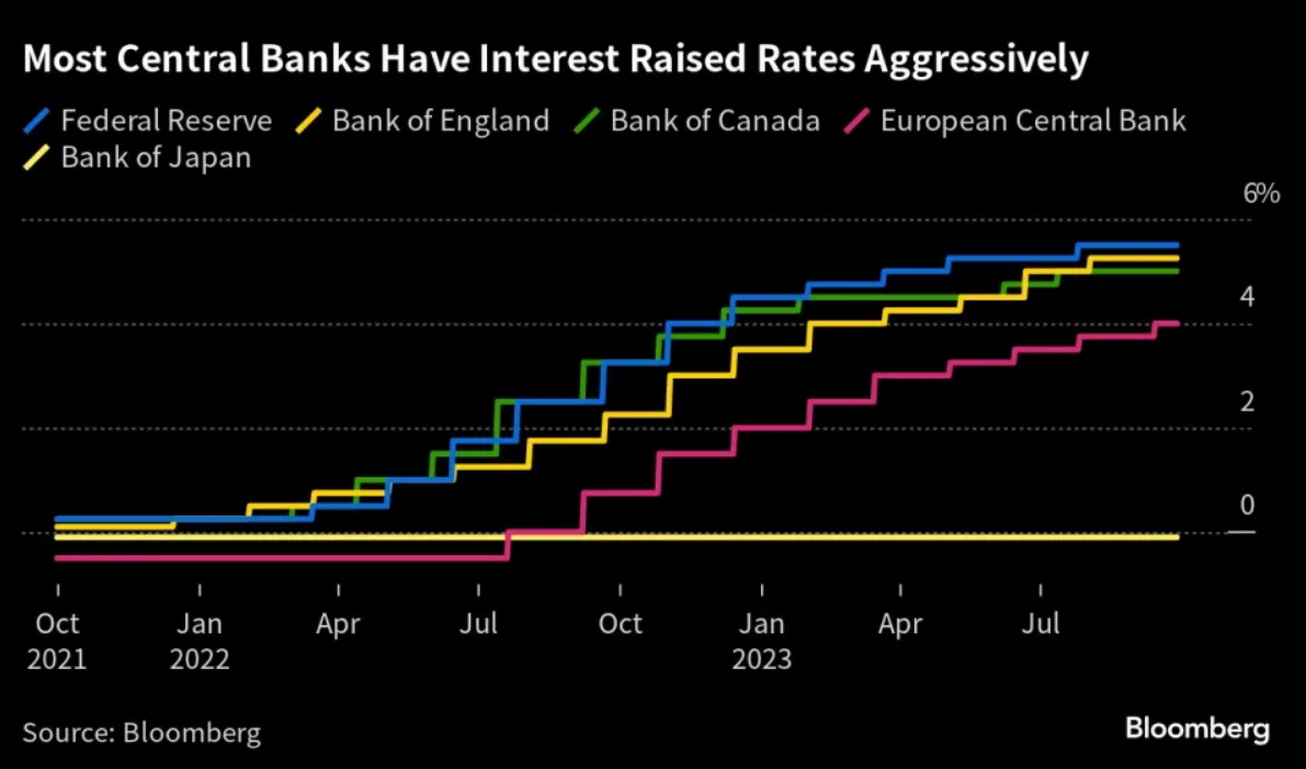

تا قبل از وقوع چرخه رکود بعدی در جهان، باید فضایی برای اقدامات سیاستی پولی ایجاد کرد تا بانکهای مرکزی بتوانند با سیاست انبساطی در راستای مبارزه با رکود بازارها اندیشه کنند. لازم به ذکر است، تجربه هشت ساله نرخهای بهره منفی اروپا با شوک شدیدی در تابستان گذشته روبهرو شد و با وجود افزایش زیاد و مکرر نرخ بهره، توانسته روند صعودی و قوی تورم را مهار کند.

با وجود اینکه رئیس بانک تسویه حسابهای بینالمللی(BIS) قبلا گفته بود: اقتصادهای با تورم متوسط پایین، مزیتی در مقابل اقتصادهای با تورم مزمن دارند که موجب اصلاح خودکار بازارها میشود. اما اکنون نظر نهاد مالی اینست که برای سیاست پولی، هنوز فضای مقابله با ناپایداریهای میان مدت وجود دارد.

باتزنگری در رویکرد تسهیل کمّی

در صورتی که بانکهای مرکزی در خصوص تورم هدف انعطاف نشان میدادند، سیاستهای پولی پس از بحران مالی ۲۰۰۸ تصویر دیگری از جهان ساخته بود. تزریق تریلیونها ارزهای دلار، یورو، ین و پوند در دوران کرونا نتوانست روند نزولی قیمتها را بازگرداند و تورم را از جای خود تکان دهد. تا آنکه سیاست مالی وارد کار شد و کمکهای نقدی دولت توانست مصرف را تحریک کرده و مخارج مصرفی را در دوران کرونا افزایش دهد.

اما برخی این اقدامات را مقصر اصلی انحرافات بازارهای مالی میشناسند، بلکه عامل اصلی ورشکستگی مالی بانکSilicon Valley را استفاده بیخردانه از تسهیل کمّی، در کنار ناکارآمدیهای تنظیمگران و ناظران مالی، یاد میکنند.

تنها ۴۰ درصد از اقتصاددانان مورد پرسش، انتظار دارند که روش تسهیل کمّی مشابه قبل خواهد بود. یک چهارم گروه نیز معتقدند این فرآیند محتاطانهتر صورت خواهد گرفت. ۳۰ درصد پاسخدهندگان نیز معتقدند یک ابزار خطرناک برای پایداری مالی است و عده قلیلی، حضور این ابزار را در آینده جهان مشاهده نمیکنند.

سهم آرای کارشناسان در مورد رویکرد بانکهای جهانی از اجرا تسهیل کمّی

استفاده غیردقیق از تسهیل کمّی میتواند عواقب فاجعه باری داشته باشد. اما این واقعیت که فدرال رزرو سختگیری کمّی را بهعنوان یک تعدیل فنی میبینند و نه بخشی از تلاشها برای غلبه بر تورم، سوالاتی را در مورد استفاده آتی، از ابزاری که تنها به صورت یکطرفه قابلیت اثرگذاری دارد، را پیش میکشد.

در این میان، بانک مرکزی اروپا در گذاشتن فشار بیشتر بر ۲۰ کشور عضو اتحادیه یورو شک دارد، زیرا در صورت ایجاد فشار مالی بیشتر بر بدهی آنها ممکن است در برخی از این کشورها بحران بدهی ایجاد شود.

سیاستهای ترکیبی پولی و مالی

سیاستهای حمایتی دولت و استفاده گسترده از تسهیل کمّی در دوران کرونا موجب تقویت قدرت خرید مصرف کنندگان شد که در سالهای اخیر یکی از منابع اصلی افزایش تورم است. محرک بودن مصرف در تورمهای اخیر، در حالی است که نیرو مشابه با تسهیل کمی(انقباض مالی با نرخهای بالا در سررسیدهای بلندمدت) آن را در دوره مذکور محدود ساخته است. بدین ترتیب، سیاستگذاران و سیاستمداران از فشار بیش از حد روی اقتصاد و مردم خودداری کردند، زیرا از براندازی حکومت توسط مردم یا سر برآوردن گروههای افراطی هراس دارند. این مسئله نیز مزید بر علت شده تا بانکهای مرکزی نتوانند سیاست تثبیت تورم خود را به خوبی اجرا کنند.

اقتصاددانان مورد پرسش بلومبرگ پیشبینی میکنند که سیاستهای مالی دولت، تا حدودی، با تلاشهای فدرال رزرو برای مهار تورم در ایالات متحده در تضاد است. جرومی پاول(Jerome Powell)، رئیس فدرال رزرو، نیز عنوان میکند: وظیفه ما ارائه ثبات قیمت حتی با وجود اجرا سیاست مالی است.

سهم آرای کارشناسان در مورد رویکرد بانکهای جهانی از نگرش نسبت به همزمانی سیاست پولی و مالی

بانکهای مرکزی هشدار میدهند که هرگونه شکست در کاهش هزینههای مالی به قیمت نرخهای بهره بالاتر تمام میشود. آنها همچنین از مقامات منتخب میخواهند که سیاستهایی را اعمال کنند که به رشد پایدار کمک کند.

آگوستین کارستنز(Agustin Carstens)، رئیس سابق بانک مرکزی مکزیک که اکنون مدیر کل BIS است، گفت: باید یک تغییر نگرش رخ دهد. رشد نباید به سیاستهای مالی و پولی وابسته باشد و باید متمرکز بر سیاستهای ساختاری و رشد بهرهوری در اقتصاد گره بخورد.