به گزارش ایبِنا، در واقع چهار برابر شدن کل سپردههای این بانک نسبت به اوایل سال ۲۰۱۸ و عدم تقاضا برای وامدهی نسبت به رشد سپردهها، باعث شد که بانک منابعش (ذخایر اضافی) را در اوراق خزانهداری با سررسید طولانی و اوراق وام رهنی سرمایهگذاری کند. خریدهای کلان و بدون پوشش ریسک نرخ بهره که به دلیل تغییر قوانین مربوط به بانکهای منطقهای در سال ۲۰۱۸ توسط ترامپ قابل انجام شد. نرخهای بهره بالاتر فدرال رزرو هم از ارزش بازاری اوراق کاست و هم خروج سپردههای کلان (به دلیل افزایش نیاز نقدینگی مشتریان بانک) را تشدید کرد. بانک با فروش ۲۱ میلیارد دلاری اوراق برای تسویه با دیگر بانکها، ۱.۸ میلیارد دلار زیان شناسایی کرد. با این اتفاق آخرین قطعه پازل ورشکستگی یعنی هجوم بانکی را تکمیل و باعث شد بیش از ۲۵ درصد کل سپردههای بانک برداشت و به دیگر بانکها منتقل شود. بانک «سیلیکون ولی» حتی نتوانست تا پایان هفته دوام بیاورد و در روز جمعه ۱۹ اسفند، به دلیل کمبود نقدینگی و ورشکستگی، تعطیل شد.

براساس این گزارش، در ۸ مارس ۲۰۲۳، بانک «سیلیکون ولی» (SVB) اعلام کرد که از فروش ۲۱ میلیارد دلاری اوراق قابل فروش خود (که تقریباً معادل صد در صد آن بود)، ۱.۸ میلیارد دلار زیان شناسایی کرده است و برای تقویت ترازنامه خود، بیش از ۲.۲۵ میلیارد دلار سرمایه جذب خواهد کرد. SVB تنها زیانی بر ۲۱ میلیارد دلار اوراق قابل فروش (AFS) [۱] خود شناسایی کرده بود و ۷۴ میلیارد دلار اوراق دیگر (محفوظ تا سررسید (HTM) [۲]) زیان تحقق نیافته داشتند. خبر این زیان، ترس را در دل مشتریان انداخت و در ۹ مارس، صاحبان سپردهها به بانک هجوم آوردند و ۴۲ میلیارد دلار (بیش از ۲۵ درصد کل سپردههای بانک) از سپردههایشان را به بانکهای دیگری منتقل کردند. SVB حتی نتوانست تا پایان هفته دوام بیاورد و در صبح جمعه، این بانک به دلیل کمبود نقدینگی و ورشکستگی، تعطیل شد.

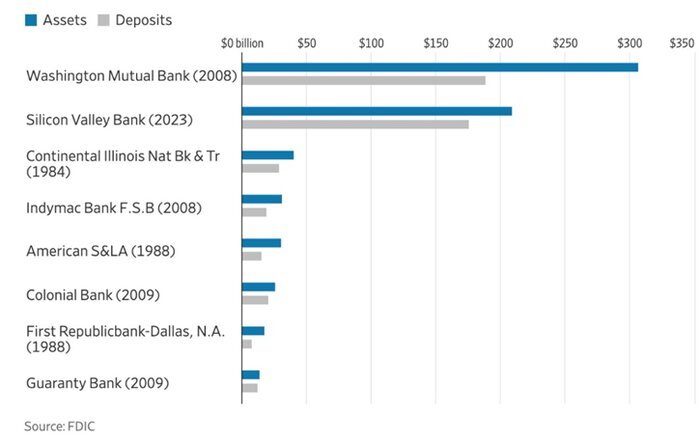

بزرگترین ورشکستگیهای بانکی در امریکا

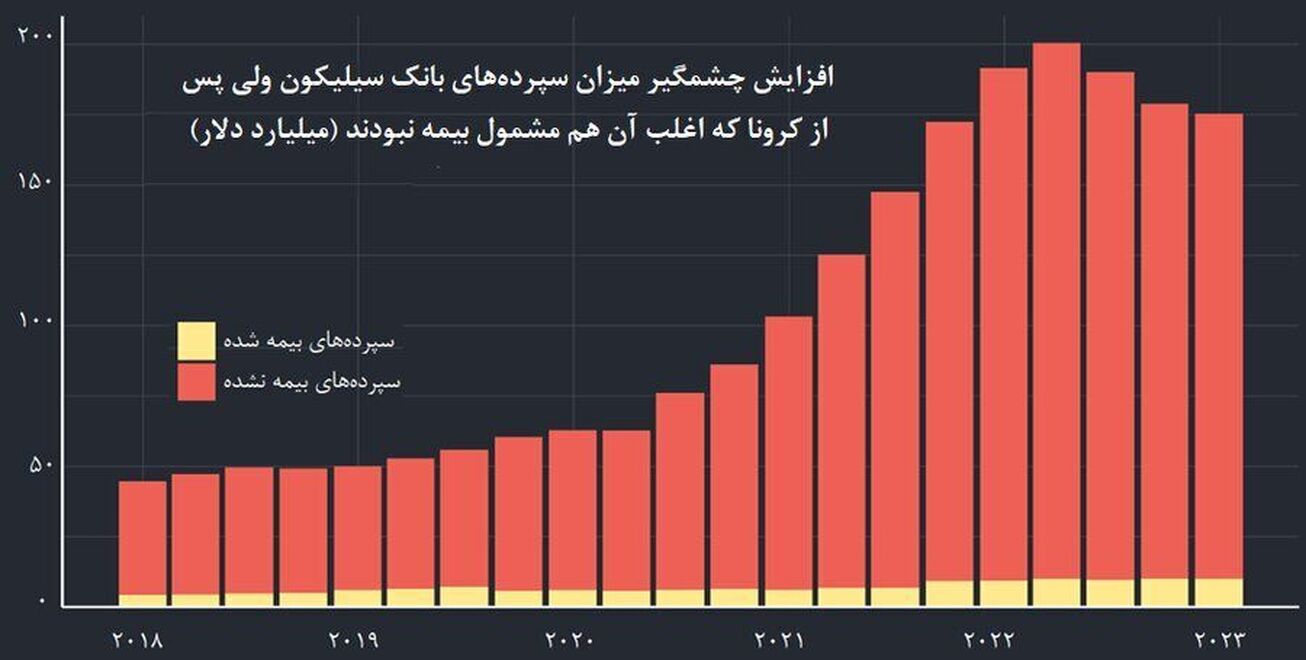

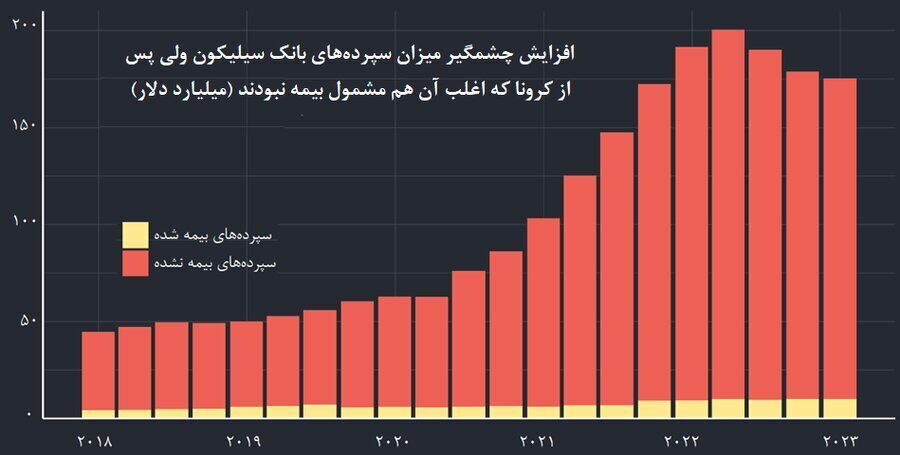

از آنجایی که غالب مشتریان این بانک شرکتهای فناوری بودند، همیشه سهم نسبتاً پایینی از سپردههای SVB تحت پوشش شرکت بیمه سپرده فدرال (FDIC) قرار داشت. پس از رونق سرمایهگذاری خطرپذیر در سالهای ۲۰۲۲-۲۰۲۱ سهم سپردههای بیمه شده تا ۴ درصد نیز کاهش یافت. هر حسابی با موجودی کمتر از ۲۵۰ هزار دلار در یک بانک عضو FDIC بیمه و بیش از این مقدار، حساب سپرده بیمه نمیشود. در پایان سال ۲۰۲۲، ۳۷ هزار و ۴۶۶ حساب از سقف ۲۵۰ هزار دلاری بیمه FDIC فراتر بودند که میانگین موجودی آنها نیز ۴.۲ میلیون دلار میشد.

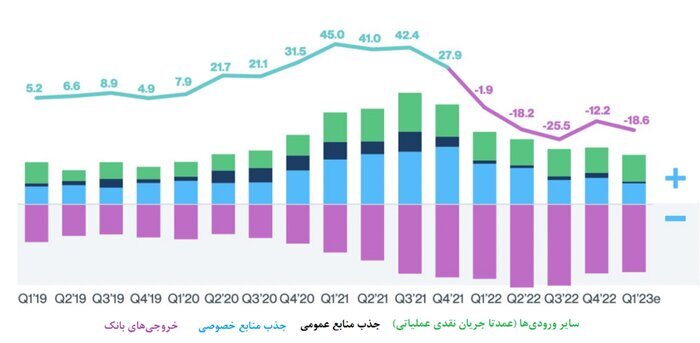

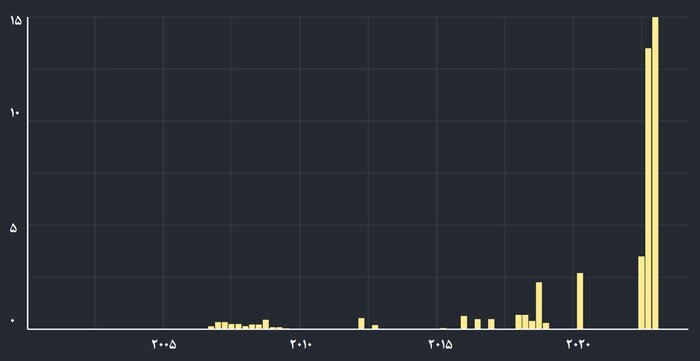

افزایش میزان سپردههای بانک سیلیکون ولی پس از کرونا که اغلب آن هم مشمول بیمه نبودند (میلیارد دلار)

این مشتریهای منحصربهفرد بانک بودند که در نهایت منجر به نابودی آن نیز شدند. رونق گرفتن صنعت سرمایهگذاری خطرپذیر در دره سیلیکون در اوایل همهگیری کرونا، منجر به ۴ برابر شدن کل سپردههای SVB نسبت به اوایل سال ۲۰۱۸ شد. SVB نتوانست مشابه با رشد سپردهها، وامدهی کند. در نتیجه این بانک تصمیم گرفت منابع (ذخایر اضافی) ناشی از رشد سپردههایش را تا حد زیادی با خریدهای اوراق خزانهداری ایالات متحده با سررسید طولانی و اوراق با پشتوانه وام مسکن (وام رهنی) تطبیق دهد؛ خریدهای بزرگ و بدون پوشش ریسک نرخ بهره.

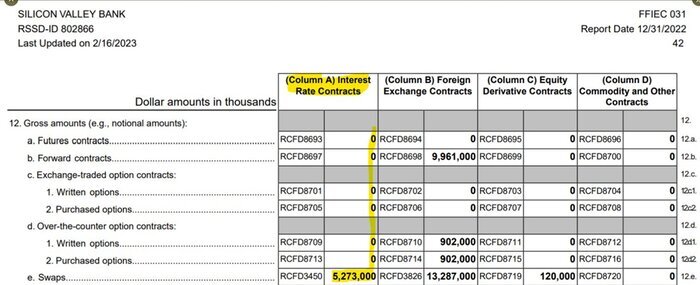

عدم پوشش ریسک نرخ بهره در بانک سیلیکون ولی

اما چگونه SVB نیازی به پوشش ریسک نرخ بهره خود نداشت؟ بانکی به بزرگی بانک سیلیکون ولی میتوانست ریسکهای نرخ بهره خود را بهتر مدیریت کند؛ تنها اگر بخشهایی از بسته نظارتی مالی داد-فرانک که در زمان ریاستجمهوری ترامپ لغو شد، بر آن اعمال میشد. در سال ۲۰۱۸، ترامپ لایحهای را امضا کرد که بررسی دقیق نظارتی برای بسیاری از بانکهای منطقهای را کاهش داد. گرگ بکر[۳] (مدیر اجرایی بانک سیلیکون ولی) یکی از حامیان جدی این تغییر بود. مطابق با این لایحه، شرایط بررسی و آزمون تنشهای مالی (مقررات ریسک) توسط فدرال رزرو برای بانکهایی با دارایی کمتر از ۲۵۰ میلیارد دلار حذف شد و همچنین مقررات را برای مقدار منابع نقدی که این بانکها برای محافظت در شوکها باید در ترازنامهشان میداشتند را نیز تغییر داد. طبق گزارش بیزینس استاندارد، گرگ بکر کمتر از دو هفته پیش از افشای زیانهای گسترده بانک که منجر به ورشکستگی آن شد، ۳.۶ میلیون دلار از سهام آن را فروخته بود.

البته سرمایهگذاریهای «محافظهکارانه» بخشی از برنامه بانک برای تقویت ترازنامه در صورت سقوط آزاد سرمایهگذاریهای استارتآپها بود. تخمینها حاکی از آن است که با هر افزایش ۲۵ صدم درصدی در نرخ بهره، SVB در ارزش اوراق خود حدود ۱ میلیارد دلار ضرر میکرد و تا کنون فدرال رزرو ۴۵۰ صدم درصد نرخ بهره را بالا برده است. سیاستهای پولی انقباضیتر به مشتریان صنعت فناوری بانک نیز لطمه زد. SVB تخمین میزند که به خاطر کاهش شدید بودجه سرمایهگذاران خطرپذیر و افزایش نیاز نقدینگی در بین شرکتهای فناوری، به طور متوسط در هر فصل حدود ۱۴.۵ میلیارد دلار از کل سپردههایش را در سال گذشته از دست داده است. نرخهای بهره بالاتر ترکیبی مرگبار را در ترازنامه بانک سیلیکون ولی به جای گذاشت: کاهش ارزش داراییها (اوراق) و در عین حال خروج سپردههای کلان.

افزایش جریان خروجی بانک نسبت به ورودی بعد از اواخر سال ۲۰۲۲ (میلیارد دلار)

در نتیجه بانک بر حسب ارزش بازاری، احتمالاً در ابتدای سال میلادی ورشکسته بود اما بانکها مجبور نیستند همه داراییهای خود را بر حسب ارزش جاری بازار، ارزشگذاری کنند. با گذشت زمان، SVB ممکن بود به اندازه کافی منابع نقد جمع کند، سود کافی به دست بیاورد، داراییهایش افزایش یابند و ...

اما وقتی بخشی از سپردهگذاران متوجه شدند که بانک در وضعیت مالی خوبی قرار ندارد، پولهایشان عمدتاً مشمول بیمه نیست و افراد دیگر از قبل به فکر خروج سپردههایشان هستند، سعی میکنند اولین کسانی باشند که سپردههایشان را به بانکی دیگری منتقل کنند. عدم تنوع مشتریان در سمت بدهی (سپردهها) همانند عدم تنوع در سمت دارایی (اوراق خزانهداری و اوراق وام رهنی) در ترازنامه SVB باعث شد که خبر برداشت سپردههای بازیگران اصلی همه جا بپیچد و هجوم بانکی اتفاق بیفتد. SVB باید با دیگر بانکهایی که سپردهها به آن منتقل شده بود تسویه میکرد که نیاز به نقدینگی (ذخایر) بانک را مجبور به فروش اوراق خود کرد.

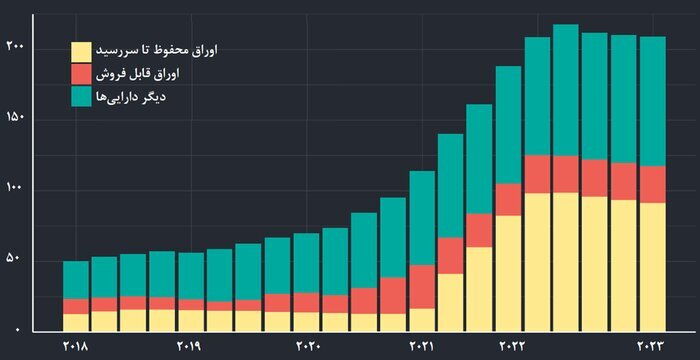

تمایز بین اوراق HTM و AFS در فهم این رخداد بسیار مهم است. بانکها میتوانند داراییهای اوراق بهادار خود را به عنوان «محفوظ تا سررسید» (HTM) [۴] یا «قابل فروش» (AFS) [۵] طبقهبندی کنند. اوراقی که برچسب HTM دارند، قابل فروش نیستند. اما این بدان معناست که هرگونه تغییر در ارزش بازاری آنها، در فرمول محاسبه سرمایه مورد نیاز بانک به حساب نمیآید. در مقابل، هر گونه ضرر در سبد AFS باید برای بازار مشخص و از سرمایه پایه بانک کسر شود. حتی با این کمک حسابداری برای عدم لحاظ زیان اوراق HTM، زیان هنگفتی در ترازنامه SVB و بانکهای آمریکا نشسته است. در نتیجه اگر فشار نقدینگی برای بانکها بوجود بیاید، قسمت بزرگی از پرتفوی بانکها (بخش HTM) نمیتواند به همین راحتی فروخته شوند. هشداری که در ۲۲ دسامبر ۲۰۲۲ توسط روزنامه فایننشیال تایمز داده شده بود:

«در حال حاضر، بانکهای ایالات متحده غرق در نقدینگی (ذخایر مازاد) هستند و متحمل هیچ استرس مالی نمیباشند. اما افزایش خروج سپردهها و زیانهای تحقق نیافته میتواند مشکلساز شود. اگر بانکها برای رفع نیازهای نقدینگی غیرمنتظرهشان به فروش سرمایهگذاریهایشان محتاج باشند. نگهداری اوراق میتواند به عنوان یک تهدید جدی برای بانکها ظاهر شود. سرمایهگذاران باید در سال ۲۰۲۳ مراقب این موضوع باشند»

دو ماه بعد در ۲۸ فوریه رئیس FDIC نیز چنین هشداری داده بود:

«ترکیب سطح بالایی از داراییهای بلندمدت با کاهش متوسطی در سپردهها، خطر تبدیل زیانهای تحقق نیافته به تحقق یافته را میافزاید که منجر به فروش اوراق برای رفع نیاز نقدینگی بانکها میشود.»

در پایان سال ۲۰۲۲، FDIC گزارشی منتشر کرد که در آن به زیان روزافزون روی کاغذ (تحقق نیافته) اوراق نزد بانکهای ایالات متحده از ۴۶۹.۷ میلیارد دلار در فصل دوم به ۶۸۹.۹ میلیارد دلار در فصل سوم اشاره میکند. در این میان زیان تحقق نیافته برای اوراقی که باید تا سررسید نگهداری شوند، به ۳۶۸.۵ میلیارد دلار در فصل سوم ۲۰۲۲ رسید (از ۲۴۱.۸ میلیارد دلار در فصل دوم) و زیان تحقق نیافته اوراق قابل فروش نیز به ۳۲۱.۵ میلیارد دلار در فصل سوم ۲۰۲۲ افزایش داشت (از ۲۲۷.۹ میلیارد دلار در فصل دوم).

سود و زیان روی کاغذ (تحقق نیافته) بانکهای ایالات متحده ناشی از سرمایهگذاری در اوراق (میلیارد دلار)

SVB اساساً با مشکل عدم تطابق شدید سررسید مواجه شده بود. این بانک تعداد زیادی اوراق بهادار با کیفیت، بلندمدت و با بازدهی بسیار پایین خریداری کرده بود که افزایش نرخ بهره توسط فدرال رزرو، به معنای کاهش بالای ارزش بازاری آنها بود. برای عدم بروز این زیان در صورتهای مالی، بانک تصمیم گرفت بخش عمده این اوراق را بهعنوان اوراق «نگهداری شده تا سررسید» طبقهبندی کند. SVB امیدوار بود در یک بازه زمانی طولانی این استراتژی سرمایهگذاری به نتیجه برسد (اگر یک اوراق خزانهداری با بهره ۲ درصدی بخرید، همیشه در نهایت اصل و سود ۲ درصدی خود را صرف نظر از ارزش فعلی بازار دریافت خواهید کرد)؛ اما چیزی که SVB را خاص میکرد این بود که بخش بالایی از داراییهایش باید تا سررسید نگهداری میشدند و قابلیت فروش نداشتند. در اوج، تقریباً نیمی از دارایی های SVB اوراق نگهداری شده تا سررسید بودند.

افزایش سهم اوراق محفوظ تا سررسید از داراییهای بانک سیلیکون ولی تا حدود ۵۰ درصد (میلیارد دلار)

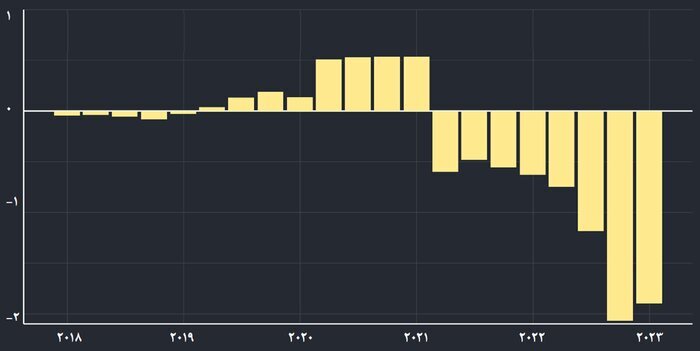

با ادامهدار شدن افزایش نرخهای بهره، SVB متحمل زیانهای تحقق نیافته در بیشتر سبد اوراق خود شد. سایر درآمد جامع انباشت شده (AOCI)[۶] که شامل سود و زیان تحقق نیافته در اوراق قابل فروش است، به بیش از منفی ۲ میلیارد دلار رسید.

سایر درآمد جامع انباشت شده بانک سیلیکون ولی، شامل سود و زیان تحقق نیافته در اوراق قابل فروش (میلیارد دلار)

اما این اعداد احتمالاً در مقایسه با زیانهای تحقق نیافته در اوراق نگهداری شده تا سررسید SVB کمرنگ است. تا پایان سال ۲۰۲۲، ارزش منصفانه بازار[۷] کل پرتفوی اوراق نگهداری شده تا سررسید بانک، حدود ۱۵ میلیارد دلار کمتر از ارزش مستهلک شده داراییها بود. رقمی که با افزایش نرخ بهره، بزرگ و بزرگتر شد. اینها منعکسکننده زیانهای قابلتوجهی برای بانکی به اندازه SVB هستند که بخش بزرگی از دلایل افزایش شک و تردید در مورد ثبات مالی بانک بودند؛ اما از نظر تئوری، مشکلی قابل حل با زمان کافی و عدم خروج سپرده بود (شرایطی که SVB نداشت).

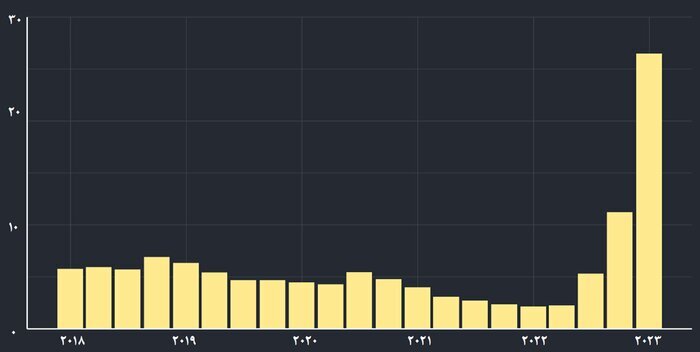

SVB علاوه بر مشکلات بلند مدت مربوط به ورشکستگی، با مشکلات تامین مالی کوتاهمدت نیز مواجه بود. تا پایان سال ۲۰۲۲، بیش از ۲۵ درصد از سبد اوراق بهادار بانک به عنوان وثیقه برای تضمین وامهای کوتاهمدت گرو گذاشته شده واحتمالا بیشتر هم شده بودند.

افزایش اوراق وثیقه بانک سیلیکون ولی از کل داراییهایش (درصد)

SVB همچنین مقدار زیادی از بانکهای وام مسکن فدرال (FHLBs)[۸] (بانکهای تحت حمایت دولت که نقدینگی را از طریق وامهای با وثیقه ارائه میکند) وام گرفته است. از فصل سوم ۲۰۲۲، ۲۰ درصد از وامهای معوق FHLB سانفرانسیسکو متعلق به SVB بود. این موضوع نشان میدهد که SVB تحت فشار نقدینگی زیادی بوده است.

میزان قرضگیری بانک سیلیکون ولی از بانکهای وام مسکن فدرال (میلیارد دلار)

بطور خلاصه، مشکل اصلی بانک سیلیکون ولی که تقریباً همگی به آن اذعان کردند این بود که بانک پرتفوی بزرگی از اوراق بهادار را با منابع (ذخایر) ناشی از سپردههای استارتآپهای فناوری و کریپتویی خریداری کرده بود. SVB احتمال انتقال بخش بزرگی از سپردههایش به بانکهای دیگر را نادیده گرفت. همانطور که از ترازنامه زیر هم مشخص است، بانک برای رخداد مذکور ۱۴ میلیارد دلار موجودی نقد داشت اما برای پوشش برداشتهای فراتر از آن، باید اوراق میفروخت. انجام این کار آسان است اما قیمت بازاری اوراق به دلیل افزایش نرخ بهره توسط فدرال رزرو، فاصله زیادی از ارزش اسمی آن گرفته بود.

ترازنامه بانک سیلیکون با لحاظ ارزش اسمی اوراق (در پایان سال ۲۰۲۲، میلیارد دلار)

در نتیجه، ارزش بازاری پرتفوی اوراق SVB کمتر از ارزش اسمی آن بود. هنگامی که سپردهگذاران وحشت کردند و به طور ناگهانی و انبوه پول خود را درخواست کردند، بانک مجبور شد قیمتهای بازاری اوراق را محاسبه کند. به قیمتهای بازار، بانک ورشکسته بود. به عبارت دیگر ارزش بدهیها بیشتر از داراییها شد که به معنی منفی شدن ارزش حقوق صاحبان سهام آن بود. ورشکستگی به تنهایی مانع از فعالیت بانک نشد، اما باعث ترس شد که جرقه خروج سپردهها در یک بازه زمانی کوتاه را رقم زد.

ترازنامه بانک سیلیکون ولی با لحاظ ارش بازاری اوراق (میلیارد دلار)

منبع: سنا