به گزارش خبرنگار ایبنا؛ اقتصاد ایران در چند سال گذشته نوسانات زیادی را در حوزه ارز و تورم تجربه کرد، به همین دلیل اگر کسی ابتدای سال ۱۴۰۲ عنوان میکرد که سیاستهای تثبیت اقتصادی بانک مرکزی مطلوب و نتیجه آن ثبات نرخ ارز و کاهش رشد نقدینگی کشور است، به سختی باورپذیر بود.

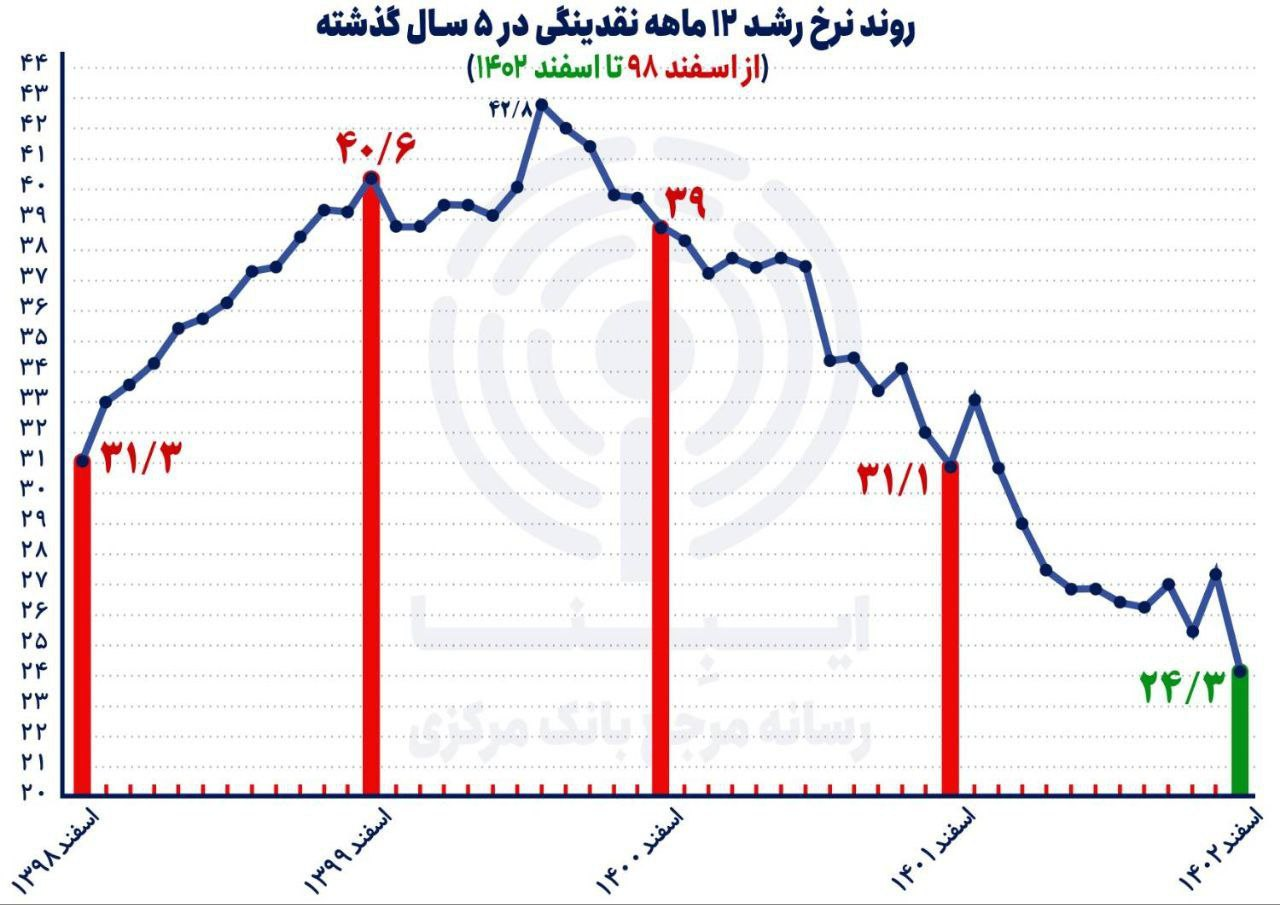

محمدرضا فرزین زمانی که سکان بانک مرکزی را به دست گرفت بازار ارز متلاطم بود و انتظارات تورمی در بالاترین حد خود قرار داشت. زمستان سال گذشته سرعت گردش پول که یکی از عوامل بروز تورم است زیاد شد و به دلیل نوسان بسیار زیاد در بازار ارز تقاضای پول در کشور بالا رفت. این تقاضا به معنای تزریق پول به بخش تولید نبود و اغلب میل به تبدیل کالا زیاد شد. بسیاری از کارشناسان بر این باور بودند اگر سیاست تثبیت اقتصادی در سال گذشته اجرا نمیشد مشخص نبود اسب سرکش نقدینگی و افزایش نرخ ارز کجا متوقف میشود. اما آمارها نشان میدهد نرخ رشد نقدینگی از ۳۳.۳ درصد در ابتدای سال ۱۴۰۲ به ۲۴.۳ درصد در پایان سال رسیده است.

دیپلماسی ارزی فعال

یکی از اقدامات بانک مرکزی در سال گذشته دیپلماسی ارزی بود. محمدرضا فرزین از زمانی که سکاندار ساختمان شیشهای میرداماد شد مذاکره با کشورهای دیگر را برای آزادسازی ارزهای بلوکه شده آغاز کرد و همچنین تحولات تبادلات پولی و ارزی برای تجارت را پیگیری کرد. به طوریکه اکنون بسیاری از کشورها تجارت خود را با ایران از مسیر تهاتر و همچنین ارزهای ملی انجام میدهند. همچنین در سال گذشته ایران به منابع خود در کشورهای کره جنوبی، عراق، ترکیه و برخی کشورهای دیگر دسترسی پیدا کرد.

بر این اساس توان بانک مرکزی برای مدیریت بازار ارز و پیشبرد سیاست تثبیت اقتصادی افزایش یافت و توانست با کمترین مداخله، دامنه نوسان نرخ ارز را نسبت به سال قبل از آن بسیار کاهش داده و در محدوده ۲۰ درصدی تثبیت کند.

پیشبینی پذیر کردن اقتصاد

در واقع بانک مرکزی ایران با اجرای سیاست تثبیت اقتصادی به دنبال پیشبینی پذیر کردن اقتصاد بود که از نظر کارشناسان در سال گذشته این اتفاق افتاد و با هماهنگی تیم اقتصادی دولت با بانک مرکزی، در سالجاری نیز همین روند ادامه مییابد.

گذشته از اقدامات برون مرزی در داخل کشور نیز برنامههایی اجرا شد که برای بازار ارز تازگی داشت و آن هم برخورد با صرافیهای متخلف و انحلال مقتدرانه کانون صرافان بود. کانون صرافان که قرار بود یکی از بازوهای ارزی بانک مرکزی برای کنترل بازار باشد ماموریت اصلی خود را فراموش کرده بود و به جای ساماندهی بازار به نوسان آن دامن میزد. نهاد سیاستگذار پولی و مالی هم پس از چندین بار هشدار در این زمینه تصمیم گرفت کانون صرافان منحل شود. نکته قابل توجه اینجا بود که پس از انحلال کانون صرافان و احیای آن در قالب جامعه صرافان، نوسانات ارزی در بازار غیر رسمی به پایینترین حد خود رسید.

راهاندازی مرکز مبادله

برای اجرای سیاست تثبیت اقتصادی بانک مرکزی به یک مرکز مستقل برای تبادل نیاز داشت، از این رو اسفند ماه سال ۱۴۰۱ مرکز مبادله ارز و طلای ایران راهاندازی شد. این مرکز تامین تقاضای مردم و تجار را بر عهده گرفت و این موضوع باعث شد فشار به بازار غیر رسمی ارز کاهش یابد.

در واقع بانک مرکزی با محدودسازی بازار غیر رسمی و پوشش تقاضا در مسیر رسمی کنترل بازار ارز را در دست گرفت که یکی از نتایج آن ثبات نسبی ارز در سال گذشته بود.

از دیگر اقدامات بانک مرکزی ورود به بازار طلا برای کنترل نرخ و کاهش حباب قیمتی بود. بانک مرکزی تصمیم گرفت واسطهها از بازار طلا و سکه خارج شوند، از این رو در مرکز مبادله ارز و سکه ایران طلا به صورت مستقیم و بدون واسطه به متقاضیان عرضه شد. همچنین شمش طلا به سازندگان مصنوعات فروخته شد که نتیجه آن کاهش حباب قیمت در این بازار بود.

سنجش بر اساس اعتبار

یکی دیگر از اقدامات بانک مرکزی در سال گذشته توسعه نظام اعتبارسنجی بود که دریافت تسهیلات را برای متقاضیان وامهای خرد آسان کرد. آنطور که مهران محرمیان معاون فناوریهای نوین بانک مرکزی اعلام کرده اکنون اعتبارسنجی در ایران بر اساس استانداردهای جهانی پیادهسازی شده و تاثیر مثبت آن در ادوار آتی خود را نشان میدهد. بررسیها نیز نشان دهنده آن است که پرداخت تسهیلات با سیستم اعتبار سنجی افزایش یافته و بانک مرکزی به دنبال اجرای اصولی آن است.

کاهش رشد نقدینگی

نقدینگی و ارز دو بال پرواز تورم هستند. درباره نرخ ارز که توضیح داده شد چگونه نوسانات در این بخش به حداقل رسید. در بخش نقدینگی نیز اقداماتی انجام شده که در ادامه به آن پرداخته شده است. نگاهی به آمار و ارقام رشد نقدینگی نشان میدهد در پایان سال ۱۴۰۰ رشد نقدینگی ۳۹ درصد بود. در سال ۱۴۰۱ هدف گذاری و رشد نقدینگی ۳۰ درصدی با هدف کاهش ۱۰ درصدی رشد نقدینگی انجام شد. عملکرد رشد نقدینگی ۳۱.۱ درصد در پایان سال ۱۴۰۱ نشان از توفیق نسبی بانک مرکزی داشت. در رابطه با کنترل رشد نقدینگی در سال ۱۴۰۲ هدف رشد نقدینگی ۲۵ درصد تعیین شد. نهایتاً با توجه به اقدامات که بانک مرکزی، رشد نقدینگی در پایان اسفند ۱۴۰۲ به ۲۴.۳ درصد رسید که حاکی از توفیق بانک مرکزی در سیاستهای کنترل رشد نقدینگی حتی فراتر از نرخ هدف دارد.

هدفگذاری برای سال جاری نیز در محدوده ۲۳ درصد با دامنه مثبت و منفی ۲ درصد تعیین شده است که بیانگر استمرار سیاستهای ضدتورمی البته با لحاظ نیازهای تأمین مالی تولید است.

کاهش رشد پایه پولی

بانک مرکزی برای کاهش رشد پایه پولی نیز برنامههای مختلفی اجرا کرد و نتیجه آن کاهش مطلوبی بود که در آمارها اعلام شد. در سالیان گذشته نقش بدهی بانکها در رشد پایه پولی پررنگ شده و از طرفی نیز بانکها کفایت سرمایه مناسبی ندارند، بانک مرکزی به همین دلیل سیاست کنترل ترازنامه بانکها را اجرا کرد. بر این اساس رشد پایه پولی در پایان فروردین ماه ۴۵ درصد بود که این رقم در پایان سال گذشته به ۲۹.۴ درصد رسید.

مهار سرعت تورم

همچنین کاهش نرخ تورم که یکی از اهداف بزرگ بانک مرکزی بود اجرا شد و به گفته کارشناسان مهار تورم و رشد تولید با سیاستهای بانک مرکزی محقق شد. برخی کارشناسان بر این باورند اگر سیاست تثبیت اقتصادی اجرا نمیشد همه کاهشهایی که شاهد هستیم روند افزایشی داشت.

بر اساس اطلاعات بانک مرکزی نرخ تورم نقطه به نقطه شاخص بهای مصرف کننده در اسفند ماه سال ۱۴۰۲ نسبت به ابتدای سال به میزان ۲۶.۲ درصد کاهش پیدا نمود و وارد کانال ۳۰ درصدی هدفگذاری تورم نقطه به نقطه شاخص بهای مصرف کننده شد؛ بر اساس اطلاعات منتشر شده مرکز آمار ایران نیز این شاخص از ۵۵.۵ درصد فروردینماه ۱۴۰۲ در یک روند کاهشی قابل ملاحظه به ۳۲.۳ درصد در اسفند ماه این سال رسید؛ نرخ تورم دوازده ماهه شاخص بهای مصرف کننده نیز از ۴۷.۶ درصد در ابتدای سال گذشته با ۶.۹ درصد کاهش به ۴۰.۷ درصد در پایان سال رسید. همچنین بر اساس محاسبات بانک مرکزی نرخ تورم نقطه به نقطه شاخص بهای تولیدکننده از ۴۰.۷ درصد در فروردین ماه سال ۱۴۰۲ با ۱۶.۲ درصد کاهش به ۲۴.۵ درصد در پایان این سال رسید و نرخ تورم دوازده ماهه شاخص بهای تولیدکننده هم با ۵.۱ درصد کاهش از ۳۷.۳ درصد در ابتدای سال گذشته به ۳۲.۶ درصد در پایان سال رسید.

به نظر میرسد بانک مرکزی از افزایش اختیاراتی که داشته به درستی و در راستای منافع کشور استفاده کرده است. کارشناسان بر این باورند گواهی سپرده که اواخر سال گذشته از سوی بانک مرکزی منتشر شد توانست بخشی از نقدینگی سرگردان در جامعه را جمعآوری کند.

اجرای درست سیاست ارز مسافرتی

هفته اول اسفند ماه بود که بانک مرکزی اعلام کرد برای سفرهای خارجی پرداخت ارز از ۵۰۰ یه ۱۰۰۰ یورو افزایش مییابد. در نگاه اول برخی منتقدان مطرح کردند که این اقدام میتواند مشوقی برای سفرهای خارجی باشد، اما توجه به لایههای دیگر اجرای این سیاست نشان داد این اقدام چه تاثیر مثبتی بر بازار ارز داشته است.

زمانی که تقاضا در بازار ارز ایجاد میشود اگر از مسیر درست و قانونی تامین نشود وارد مسیر غیر رسمی خواهد شد که نتیجه آن بر هم خوردن بازار است. بانک مرکزی بر اساس قانون موظف به تامین ارز است، از این رو تصمیم گرفت برای جلوگیری از انحراف تقاضا به سمت بازار غیر رسمی و تبعات افزایش نرخ ارز، تقاضا را از مسیر قانونی پاسخ دهد که نتیجه آن ثبات نرخ در بازار ارز بود.

اصلاح رویه غلط بانکها

محمدرضا فرزین رییس کل بانک مرکزی بارها اعلام کرد بانکها باید رفتار غلط خود را اصلاح کنند. این هشدار به بانکها تاکنون سه انحلال موفق را به دنبال داشته و برنامه اصلاحی ۸ بانک دیگر نیز در دستور کار است. در واقع بانک مرکزی به دنبال اصلاح رویههای غلط گذشته است که تاکنون موفق شده است.

رییس جمهور و رییس کل بانک مرکزی تاکید زیادی بر کاهش صف تسهیلات ازدواج داشتند و با برنامه ریزی بانک مرکزی نه تنها این صف کاهش یافت بلکه بیشتر از تکلیف قانونی شبکه بانکی در سال ۱۴۰۲ پرداخت شد. وام ازدواج در سال گذشته حدود ۱۴۰ هزار میلیارد تومان پرداخت شد که نشان میدهد شبکه بانکی ۷ درصد از تکلیف قانونی خود بیشتر عمل کرد. در واقع عملکرد بانک مرکزی در پرداخت تسهیلات ازدواج ۱۰۷ درصد بوده است.

علاوه بر این طبق آمار بانک مرکزی، بانکها تا پایان بهمن ماه، به ۶۸۴ هزار نفر وام فرزندآوری پرداخت کردهاند و رقم این تسهیلات از ۴۲ هزار میلیارد تومان عبور کرده است. البته در مدت مشابه سال ۱۴۰۱، ۳۲ هزار میلیارد تومان وام فرزندآوری به ۷۹۰ هزار نفر پرداخت شده بود. به عبارت دیگر، رقم ریالی پرداخت این وام در سال ۱۴۰۲ بیش از ۳۱ درصد رشد کرده است.

سامانه محچک

بانک مرکزی در راستای اجرای بند ب ماده ۵ مکرر قانون صدور چک، برنامهریزیهای لازم را آغاز و پس از انجام اقدامات گسترده، زیرساختهای فنی مرتبط برای تغییر وضعیت عملیات مسدودسازی در سامانه تبادل احکام قضایی از آفلاین به آنلاین را فراهم کرد. مجموعه این زیرساختها به راهاندازی سامانه "محچک" با قابلیت بهکارگیری استعلام، مسدودسازی و رفع مسدودی آنلاین حسابهای بانکی منتهی و از هفتم خرداد ماه سال ۱۴۰۲ به صورت آزمایشی عملیاتی شد.

کاهش زمان اقدام برای رفع سوءاثر چک در کنار افزایش ارزش مجموع چکهای رفع سوءاثر شده تنها کمتر از ۳ ماه پس از اجرای آزمایشی سامانه محچک (مسدودی حسابهای چکهای برگشتی)، نشاندهنده اثر چشمگیر این اقدامات در کاهش هزینههای تبادلات اقتصادی و افزایش اعتبار چک در کشور است. به صورتی که زمان متوسط رفع سوءاثر ۸۰ درصد از تعداد چکهای برگشتی با کاهش ۶۳ درصدی از ۴۰ روز به ۱۵ روز کاهش یافته است. همچنین زمان متوسط رفع سوء اثر این چکها به لحاظ مبلغی با کاهش ۹۰ درصدی از ۳۷ روز به ۳ روز کاهش پیدا کرده است.

همچنین استعلام یا ثبت و تایید انتقال از طریق پیامک با سرشماره ۴۰۴۰۷۴۰ انجام میگیرد که همه این موارد در راستای قانون جدید چک اجرا شده که اعتبار را به این اوراق بهادار بازگردانده است. آمار چکهای برگشتی نیز از ۲۰ درصد به حدود ۷ درصد در سال گذشته رسید که این موضوع اعتماد و اعتبار را به چک بازگرداند. فعالان و کسبه بازار نیز به اعتماد بیشتری داد و ستد خود را با این اوراق بهادار انجام میدهند. چک دیجیتال از دیگر اقدامات بانک مرکزی بود که اجرا شد. بر اساس گفتههای مهران محرمیان معاون فناوریهای نوین بانک مرکزی ۲۲۴ هزار برگ/ فقره چک دیجیتال صادر شده است که از این تعداد ۱۹۴ هزار برگ آن به صورت غیرحضوری نقد شده است. وی میگوید با ایجاد سقف اعتباری برای چک آخرین گام برای اجرای پروژه چک الکترونیک برداشته خواهد شد و در صورت اجرای آن آمار کلاهبرداری توسط چک، آمار چک برگشتی و زندانیان چک برگشتی بیش از پیش کاهش پیدا خواهد کرد.

اجرای احکام قضایی از ۲۰۰ روز به ۴ دقیقه

سامانه سیاق یا همان سامانه یکپارچه احکام قضایی یکی از پروژههای مهم بانک مرکزی در حوزه فناوریهای نوین است که با همکاری مشترک این بانک و قوه قضاییه به انجام رسید و در سال گذشته از آن رونمایی شد. در ابتدا کسی از کارکرد این سامانه اطلاع نداشت، اما مامویت اصلی سامانه سیاق انتقال سیستمی احکام صادره دادگاهها به بانک مرکزی و پخش آنها در شبکه بانکی و در نهایت جمع آوری اقدامات مرتبط با حکم قضایی در بانکهای کشور و اطلاع به مرجع صادر کننده حکم است؛ این سامانه تسریع زیادی در ابلاغ و اجرای احکام قضایی صادره برای بانکها ایجاد کرد.

بانک مرکزی با هدف تسریع و تسهیل در اجرای احکام قضائی در شبکه بانکی و احقاق حقوق شاکیان محق مالی و همچنین دستیابی سریع و آسان و باکیفیت مردم به خدمات بین دستگاهی، با همکاری قوه قضائیه و شبکه بانکی مبادرت به ایجاد سامانه یکپارچه احکام قضائی (سیاق) کرده تا با بهره گیری از این سامانه، ابلاغ و اجرای احکام قضایی در شبکه بانکی به صورت برخط و لحظهای انجام شود.

به بیانی سادهتر اگر حکم دادگاه به نفع شخصی صادر شود و نیاز باشد شناسایی اموال فرد محکوم برای مسدودی اموال انجام شود، با کمک این سامانه (که در اختیار قاضی است) میتواند با عبور از بروکراسیهای اداری و کاغذ بازی، بسیار سریعتر از گذشته به حقوق قانونی خود برسد.

عدالت قضایی

این در حالی است که پیش از بهره برداری از این سامانه، شاکیان مالی در یک بروکراسی پیچیده باید احکامی مانند مسدودی حساب را به صورت کتبی و از طریق نامه نگاری و یا در سامانههای آفلاین از مراجع قضایی به شبکه بانکی میرساندند که بر اساس آمارها در برخی موارد این بروکراسی پیچیده به یکسال اتلاف زمان میانجامید، اما با این سامانه سرعت احقاق حق افراد به شکل قابل توجهی افزایش خواهد یافت.

با استقرار این سامانه اجرای حکم قضایی در شبکه بانکی از ۲۰۰ روز در سال ۹۴ به حداکثر ۴ دقیقه در سال ۱۴۰۲ کاهش پیدا کرده است که این امر، تاثیر به سزایی در تحقق عدالت اجتماعی، کاهش زمان رسیدگی و حصول نتیجه در پروندههای قضایی به نفع مردم و همچنین جلوگیری از عدم اجرای احکام قانونی به واسطه برداشت از حسابهای تحت پیگرد خواهد داشت.

لازم به ذکر است که برخورد با شبکه قمار و شرط بندی نیز اقدام دیگر بانک مرکزی بود که با شناسایی و تفکیک حسابهای تجاری و غیرتجاری انجام شد.